No segmento agropecuário, o mercado de carnes é um dos que mais enfrentou desafios ao longo dos últimos 20 anos e hoje ocupa uma valiosa posição para a economia nacional.

O mercado de carnes brasileiro está em franca expansão hoje e os últimos 20 anos foram pródigos para a sua evolução.

Para exemplificar, o Brasil exporta carne de frango para mais de 100 países, superando a marca de 4 milhões de toneladas anuais. Para a carne bovina, a recente necessidade de compra da China fez com que o Brasil conseguisse romper a marca de 2 milhões de toneladas exportadas equivalentes à carcaça.

O Brasil é líder mundial em exportações de carne de frango e de boi e avança de maneira sólida na carne de porco.

Com o apoio governamental, as empresas brasileiras expandiram de forma consistente. Os principais frigoríficos mundiais, por exemplo, são empresas brasileiras. Isso demonstra que as condições para o país se tornar um dos principais fornecedores mundiais de proteína animal estiveram presentes.

A grande capacidade produtiva, a abundância de insumos de qualidade para nutrição animal e a vasta área de pastagens são diferenciais relevantes na comparação com os concorrentes internacionais.

Somado a isso, a última década foi pautada por grande avanço tecnológico em todas as etapas da cadeia produtiva, desde o manejo dos animais até a mesa do consumidor. Esse processo trouxe grande competitividade aos produtos brasileiros que, rapidamente, entraram no cardápio de mercados exigentes.

Dependência do mercado de carnes em relação à China

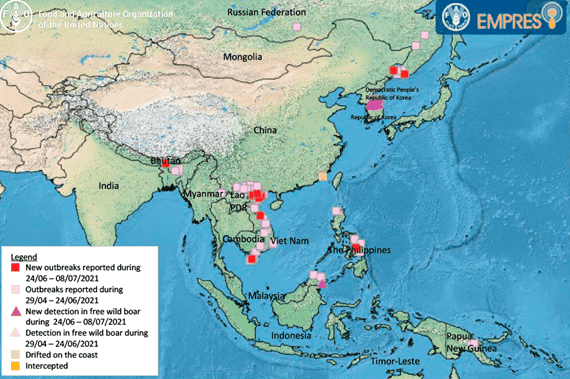

Recentemente, uma lacuna de oferta no mercado chinês causada pela Peste Suína Africana ofereceu uma oportunidade ímpar ao mercado de carnes brasileiro.

Em meio à calamidade da sanidade animal, a China se viu obrigada a importar volumes expressivos de proteína animal. O Brasil, por sua vez, soube capitalizar como ninguém essa situação e ocupou importante parcela do volume demandado.

Essa situação é conjuntural e é exatamente o primeiro desafio do mercado de carnes brasileiro.

Em algum momento, a China conseguirá preencher a lacuna de oferta e passará a depender menos das importações para manter o padrão de consumo de carnes da sua população.

Muitos alegam que a economia chinesa não para de crescer e que o gigante asiático sempre demandará volumes maiores de alimentos. Esta é uma verdade, no entanto, não se aplica de maneira tão retilínea quando se refere ao mercado de carnes. Após a recomposição do plantel de suínos, a tendência é que a China passe a atuar de maneira mais discreta no setor, possivelmente sem repetir o alucinado ritmo de compras dos anos de 2019, 2020 e 2021.

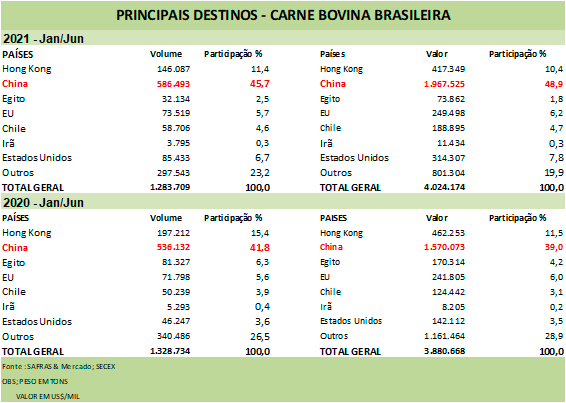

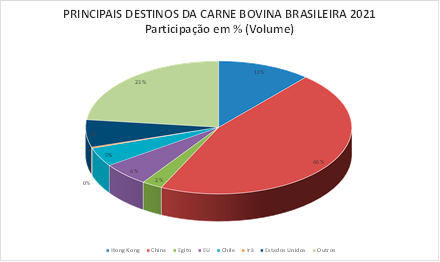

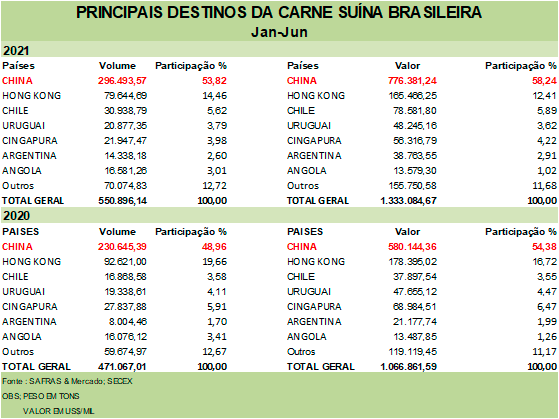

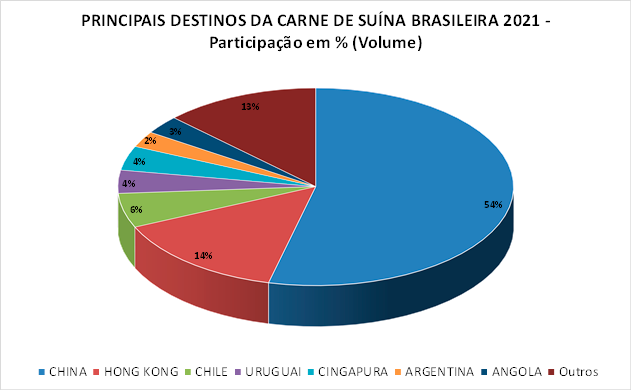

Para a carne bovina e para a carne suína, o Brasil é altamente dependente das exportações destinadas à China.

Para se ter uma ideia, cerca de 65% das exportações brasileiras de carne suína vão direta ou indiretamente para o mercado chinês. Já para a carne bovina, cerca de 60% dos embarques brasileiros têm como destino aquele país.

Ou seja, há a necessidade de buscarmos novos mercados compradores para compensar um provável menor ritmo de importação por parte da China.

Logicamente, não há no planeta um mercado que se equipare à China em termos de potencial de consumo de proteína animal. Os Estados Unidos também possuem bom perfil de consumo, mas importam pouco do Brasil por possuírem capacidade produtiva própria que atende boa parte de suas necessidades domésticas por carnes.

A solução mais coerente para um futuro momento de redução do ritmo de embarques para a China passa por uma reordenação do planejamento produtivo, com adequação da oferta ao novo potencial de consumo de carnes internacional.

A suinocultura brasileira já enfrentou crises devastadoras quando Rússia e, posteriormente, Ucrânia fecharam seus mercados para as nossas exportações. Porém, agora, a expectativa é que a reação setorial seja muito diferente.

A preparação para uma mudança da conjuntura global nem sempre é fácil para atividades de ciclo longo, entretanto o planejamento precisa ser feito da maneira mais coerente possível, para manter o resultado operacional satisfatório.

Os grandes frigoríficos brasileiros enxergam com muita clareza esse ambiente e têm a capacidade para suportar mudanças de rumo. O problema é saber se produtores independentes e pecuaristas conseguirão lidar com esta readequação sem sofrer consequências mais graves.

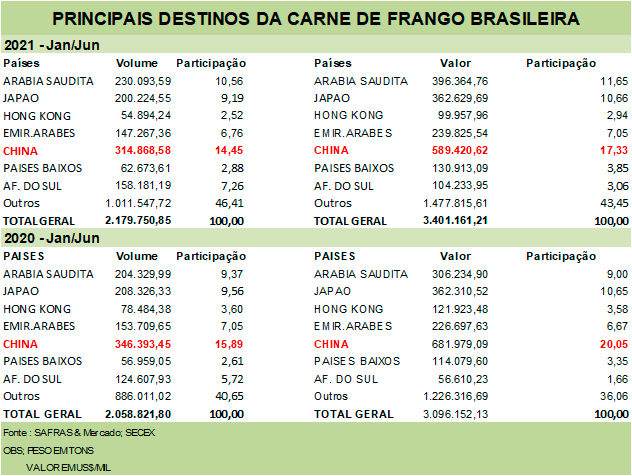

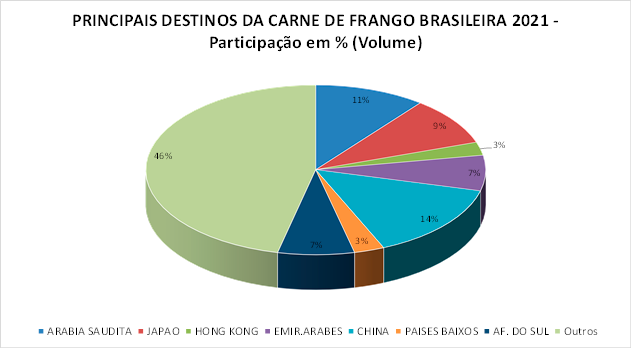

Para a avicultura de corte, a dependência do mercado chinês é menor, pois as exportações brasileiras são pulverizadas para vários países. Basicamente, a carne de frango brasileira tem como destino mais de 100 países. A grande missão da avicultura, do ponto de vista de abertura de mercado, é trabalhar para reverter o recente embargo saudita.

O mercado Halal é de extrema importância para nossa avicultura, fazendo com que o Brasil alcance mercados que concorrentes ainda não estão presentes. Essa relação comercial perdura há quase 20 anos e o Brasil mantém liderança em número de habilitações e em volume exportado, com mais de um milhão de toneladas anuais. É um mercado que conta com mais de 1,5 bilhão de consumidores, sendo estratégico para o setor.

A disparidade da margem operacional e possível concentração do mercado de carnes

Para a pecuária de corte, o recente movimento de alta do preço do boi gordo tem grande impacto na indústria local.

Em 2021, acentuou-se o diferencial de receitas entre frigoríficos habilitados a exportar para a China e aqueles que atuam apenas no mercado doméstico.

Em resumo, o mercado doméstico passa por um momento de descapitalização da economia e não consegue repassar o adicional de custo produtivo ao preço da carne. Assim, o consumidor médio deixou de comer carne bovina e voltou sua atenção para proteínas mais acessíveis, com ênfase à carne de frango.

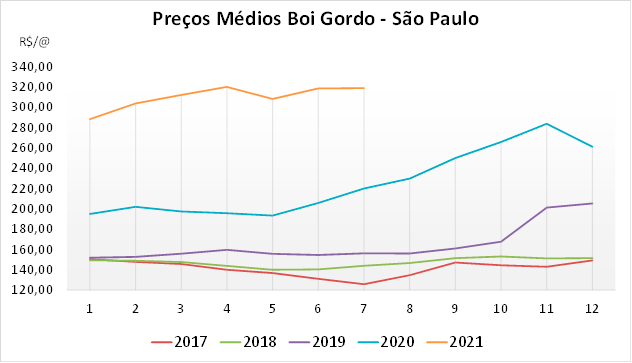

A arroba do boi gordo atingiu patamar recorde em 2021. Em São Paulo, o preço de R$320 por arroba foi superado e a resiliência foi uma característica marcante para a pecuária nacional, com uma curva de preços muito acima dos patamares históricos.

Esse ambiente resultou em mudanças de estratégia de algumas unidades. O primeiro passo notado foi a redução do volume de abate, com a opção de atuar com maior ociosidade, tentando mitigar os efeitos do aumento de custos.

Outras unidades, simplesmente, optaram por conceder férias coletivas aos funcionários e se ausentaram do mercado, aguardando por um momento de recuo de preços que, mesmo em plena safra de boi gordo, não aconteceu de maneira agressiva e teve curta duração.

Por fim, ficou evidenciado um efeito bastante nocivo ao mercado: o encerramento das atividades de algumas unidades frigoríficas e, consequentemente, o aumento de concentração de mercado.

Este é um problema que ganhará relevância na pecuária de corte brasileira. Os grandes frigoríficos têm a capacidade de suportar esse tipo de ambiente, mas as unidades de menor porte não contam com a mesma saúde financeira.

Os pecuaristas tendem a perder poder de barganha, enquanto o consumidor final lidará com menos opções nas gôndolas. Com o desenho de oferta e demanda presente no mercado de carnes neste momento é muito provável que a curva de preços seja ascendente no segundo semestre de 2021.

Portanto, a agroindústria de menor porte precisa contar com um plano estruturado de resgate para evitar esse tipo de consequência desagradável no médio e longo prazos.

Os custos de nutrição animal e o estreitamento da margem operacional na avicultura e suinocultura

Para a avicultura de corte e para a suinocultura existe a possibilidade de ocorrência de um movimento similar ao do mercado de boi. No entanto, o grande prejudicado pode ser o granjeiro independente.

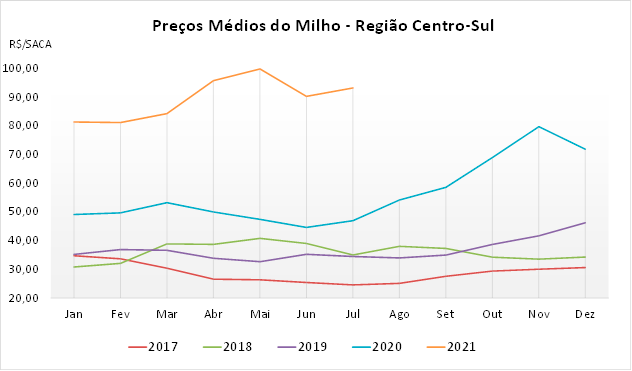

O cerne deste problema está na estrutura dos custos de nutrição animal. Importantes insumos adotados na ração apresentaram uma expressiva curva de alta: preços do milho acima de R$ 100 por saca e preços da soja também em patamar recorde.

Esse movimento espreme a margem operacional dos criadores, dando oportunidade para as integrações vinculadas aos gigantes do setor ocuparem novas fatias de mercado. Nesse caso, o antídoto para a crise passa pelo maior controle da oferta.

Na avicultura, seria imprescindível a redução do alojamento de pintos de corte. Para a suinocultura, o abate de animais em menor peso teria um efeito positivo sobre a estrutura de custos.

Basicamente, essas medidas reduziriam o consumo de insumos, o que, por si só, ajudaria no controle dos preços das matérias-primas.

Além disso, este tipo de medida ajusta o volume de oferta das carnes no mercado doméstico, permitindo movimentos de alta mais consistentes, que, por consequência, aumentariam a rentabilidade.

O desafio de longo prazo no mercado de carnes: compromisso com o meio ambiente

Os mercados ao redor do mundo são cada vez mais exigentes quanto ao aspecto de sustentabilidade e o viés ambiental vem ganhando peso incontestável nas escolhas de consumo.

O Brasil é constantemente cobrado internacionalmente por suposta produção agropecuária em áreas de proteção ambiental, mas as grandes empresas do mercado de carnes estão comprometidas com alteração deste paradigma através de compromissos consistentes para aumentar a excelência, aceitação e credibilidade da proteína animal brasileira.

Para a pecuária de corte, já se adota mecanismos de rastreio de animais cada vez mais sofisticado, dando garantias sobre a área de procedência da carne.

As técnicas de abate adotadas no Brasil são muito sofisticadas e respeitam todas as normas de sanidade internacionais. Além disso, o setor de reciclagem animal oferece um destino adequado a todo tipo de resíduo, garantindo não haver desperdícios na cadeia produtiva e viabilizando as indústrias do couro, do sebo e graxas e gorduras, da farinha de carne, do sangue, de vísceras e de penas.

As possibilidades são praticamente ilimitadas e a agroindústria brasileira tem demonstrado muita flexibilidade e capacidade adaptativa para atender as exigências e desafios impostos.

A última década foi importante para o Brasil se consolidar como líder mundial nas exportações de carnes, no entanto a manutenção dessa liderança requer ainda mais trabalho. Os agentes que compõem o setor têm plenas condições de manter uma produção de excelência e atender todo o perfil de demanda.

O crescimento da população mundial garante avanço consistente do consumo e a expectativa é muito clara: o Brasil seguirá como principal fornecedor de alimentos do mundo e o futuro para a agroindústria brasileira é promissor e seguirá brilhando por muitos anos.

Gostou do artigo? Quer ficar mais por dentro ainda do mercado de carnes? Você vai precisar de uma plataforma completa do agronegócio para acompanhar análises, notícias, preços físicos e muito mais, teste agora a Plataforma SAFRAS!